同是白马股为什么别人大赚你巨亏?因为你不懂价值投资三原则

价值投资是把“双刃剑”,用得好暴赚,用不好巨亏。小伙伴们,你们有没有在价值股、白马股上深套巨亏的经历呢?

价值投资绝不是长期持有那么简单,也绝不是越跌越买那么简单。否则,人人都是股神了。

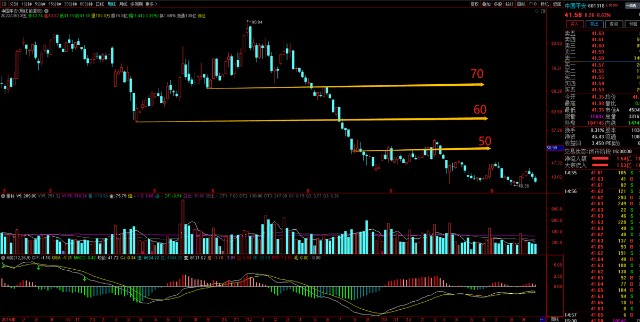

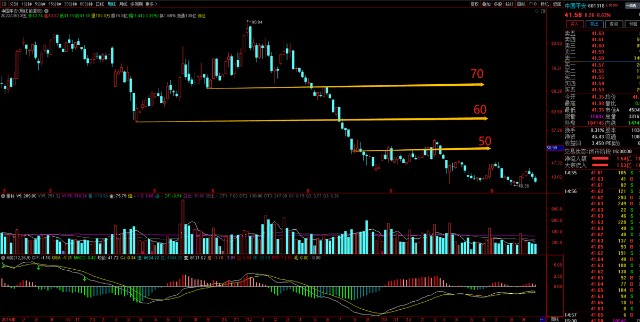

还记不记得2021年那个最经典的投资故事:“请珍惜70元的平安”、“请珍惜60元的平安”、“请珍惜50元的平安”……结果中国平安一路跌到40元,可现在再也听不到“请珍惜40元的平安”的声音了,当初那些高呼“珍惜平安”的所谓的“价值投资”高手,全都闭嘴了。

事实上,那些自称为“价值投资”高手的数十万粉丝的大伽们根本就不是真正的价值投资者,他们犯了最基本的逻辑性错误,根本不懂价值投资三大原则,运用技术手法来做价值投资,不亏才怪。于是,就带着无数粉丝在白马股上一路抄底,深度套牢。很多人巨亏到崩溃,这是极其深刻的教训!

在白马股上进行价值投资,一定要遵循三原则:价值、低估、高成长,三大要素缺一不可,任何一要素缺失,都有可能导致投资失败,轻则收益不达预期,重则产生巨大亏损。

价值投资绝不是长期持有那么简单,也绝不是越跌越买那么简单。否则,人人都是股神了。

还记不记得2021年那个最经典的投资故事:“请珍惜70元的平安”、“请珍惜60元的平安”、“请珍惜50元的平安”……结果中国平安一路跌到40元,可现在再也听不到“请珍惜40元的平安”的声音了,当初那些高呼“珍惜平安”的所谓的“价值投资”高手,全都闭嘴了。

事实上,那些自称为“价值投资”高手的数十万粉丝的大伽们根本就不是真正的价值投资者,他们犯了最基本的逻辑性错误,根本不懂价值投资三大原则,运用技术手法来做价值投资,不亏才怪。于是,就带着无数粉丝在白马股上一路抄底,深度套牢。很多人巨亏到崩溃,这是极其深刻的教训!

在白马股上进行价值投资,一定要遵循三原则:价值、低估、高成长,三大要素缺一不可,任何一要素缺失,都有可能导致投资失败,轻则收益不达预期,重则产生巨大亏损。

一、如何判断上市公司投资价值

要投资白马股,务必要考查其投资价值,只有具备良好投资价值的白马股才能对其进行长期投资布局。分析一家上市公司投资价值主要从以下8个方面进行:

1.行业发展潜力巨大。行业是公司成长的温床,只有所处行业发展空间大,公司成长的天花板才高,“海阔凭鱼跃,天高任鸟飞”;夕阳行业、落后产业、社会淘汰行业里很难飞出“金凤凰”,因为行业自身就限制了公司成长高度与发展潜力。

大消费、大科技、医药医疗之所以牛股频出,就是因为这三个行业发展潜力巨大,孕育出很多优秀公司,股价也涨得天翻地覆。茅台、格力、片仔簧、海天味业、伊利股份等大白马,就是其中的典型代表。

这一原则不只在A股适用,全世界的股市都适用。如苹果、微软、特斯拉等世界级科技巨头,市值高达上万亿、数千亿美元。

2.行业壁垒坚固。行业壁垒为企业提供的是护城河、保护伞,虽然企业的成长主要是靠自身,但行业的壁垒作用也不可小觑。行业壁垒高,能阻挡新的竞争者入局搅局。行业壁垒低又很赚钱的行业,很快就会有大量竞争者入局分蛋糕,随后就是你死我活、无休无止的价格战,大量企业 激烈竞争中消亡,最后“剩者为王”,形成对市场的垄断,利用自身优势打压新的介入者崛起。

新兴行业初始阶段的“混战期”,不能轻易重仓押注某一公司,变数太大,万一被对手打死,那就鸡飞蛋打了。

3.符合社会发展趋向和政策导向。经济社会发展方向就是市场的需求方向,市场有需求行业发展才有潜力、有动力。站在风口上,猪都能飞天。站在时代的风口上,能吹出“飞天神猪”。

地产的黄金20年,造就了万科、恒大、碧桂园等;20年的互联网高速发展期,造就了腾讯、阿里巴巴等;20年来的社会大发展、消费升级,造就了茅台、格力、伊利股份、海天味业等;全球近20年来的科技革命、信息革命,造就了苹果、微软、Meta、谷歌等巨头;新兴起的新能源革命,造就了特斯拉、宁德时代。

投资的核心不在K线图上,而在社会发展大势、时代发展潮流、行业发展格局上。真正的投资是投资社会的需求、民族的前途、国家的国运、时代的风口。这四点代表的是天时地利人和,是所有伟大企业赖以成长的沃土与基础。纵观世界所有伟大的企业无不是在这四点之上据其二三而发展壮大,失去这四点的支撑,再庞大的公司也会没落。

如果你能真正明白上面这段话所表达的意思,并能把握得住,你一定可以在投资的道路上乘风破浪,会走得更远。当你具备了这等眼光与格局的时候,你就会忽略股市每天的涨跌,而专注于对“大势”的研究与把握,而不是股市每天的涨跌。

要投资白马股,务必要考查其投资价值,只有具备良好投资价值的白马股才能对其进行长期投资布局。分析一家上市公司投资价值主要从以下8个方面进行:

1.行业发展潜力巨大。行业是公司成长的温床,只有所处行业发展空间大,公司成长的天花板才高,“海阔凭鱼跃,天高任鸟飞”;夕阳行业、落后产业、社会淘汰行业里很难飞出“金凤凰”,因为行业自身就限制了公司成长高度与发展潜力。

大消费、大科技、医药医疗之所以牛股频出,就是因为这三个行业发展潜力巨大,孕育出很多优秀公司,股价也涨得天翻地覆。茅台、格力、片仔簧、海天味业、伊利股份等大白马,就是其中的典型代表。

这一原则不只在A股适用,全世界的股市都适用。如苹果、微软、特斯拉等世界级科技巨头,市值高达上万亿、数千亿美元。

2.行业壁垒坚固。行业壁垒为企业提供的是护城河、保护伞,虽然企业的成长主要是靠自身,但行业的壁垒作用也不可小觑。行业壁垒高,能阻挡新的竞争者入局搅局。行业壁垒低又很赚钱的行业,很快就会有大量竞争者入局分蛋糕,随后就是你死我活、无休无止的价格战,大量企业 激烈竞争中消亡,最后“剩者为王”,形成对市场的垄断,利用自身优势打压新的介入者崛起。

新兴行业初始阶段的“混战期”,不能轻易重仓押注某一公司,变数太大,万一被对手打死,那就鸡飞蛋打了。

3.符合社会发展趋向和政策导向。经济社会发展方向就是市场的需求方向,市场有需求行业发展才有潜力、有动力。站在风口上,猪都能飞天。站在时代的风口上,能吹出“飞天神猪”。

地产的黄金20年,造就了万科、恒大、碧桂园等;20年的互联网高速发展期,造就了腾讯、阿里巴巴等;20年来的社会大发展、消费升级,造就了茅台、格力、伊利股份、海天味业等;全球近20年来的科技革命、信息革命,造就了苹果、微软、Meta、谷歌等巨头;新兴起的新能源革命,造就了特斯拉、宁德时代。

投资的核心不在K线图上,而在社会发展大势、时代发展潮流、行业发展格局上。真正的投资是投资社会的需求、民族的前途、国家的国运、时代的风口。这四点代表的是天时地利人和,是所有伟大企业赖以成长的沃土与基础。纵观世界所有伟大的企业无不是在这四点之上据其二三而发展壮大,失去这四点的支撑,再庞大的公司也会没落。

如果你能真正明白上面这段话所表达的意思,并能把握得住,你一定可以在投资的道路上乘风破浪,会走得更远。当你具备了这等眼光与格局的时候,你就会忽略股市每天的涨跌,而专注于对“大势”的研究与把握,而不是股市每天的涨跌。

二、如何判断上市公司成长性

公司成长性取决于行业发展状况、公司基本面、经济运行情况,判断上市公司成长性主要通过分析财务数据来评估。成长性优秀的公司,至少三项财务数据要达标:

1.营业收入长年保持高增长。营业收入反映公司市场规模增长状况,增速越高,说明公司成长的越快。年均增速大于15%为佳,大于20%更好,长年低于10%成长性就非常一般了。

2.净利润长年保持高增长。净利润反映公司创造利润的能力,年均增速大于15%为佳,大于20%更好,长年低于10%成长性就非常一般了。

部分公司营业收入数据表现很好,但净利润增速却非常一般,增收不增利,说明公司赚的钱被消耗了。

导致营业利润被蚕食的原因有多种因素,比如:原材料涨价,压低了毛利率;推广费用、研发费用、财务费用增涨过快,消耗了营业利润;投资扩产、增加设备、增加业务人员等,占用了营业利润;市场竞争激烈,打价格战,压低了利润;经济不景气,降价销售,影响了营业利润等。

公司成长的期,为抢占市场份额、扩大投资生产规模、加大研发投入,出现增收不增利属于正常的;进入成熟发展期后,还是长年增收不增利,那就不是好现象,说明公司的成本控制能力太差。

不管是何原因,净利润数据长年太差都不是好事。净利润数据差说明公司创造现金流的能力弱。现金流对于企业来讲,就如同血液对于人那么重要。失去现金流,企业就容易陷入经营危机。尤其是债台高筑的公司,一旦现金流出现大问题,会有破产倒闭的危险。

3.净资产收益率长年保持高增长。净资产收益率即ROE,是最能反映公司成长性的财务指标,体现的是公司创造资产价值的能力,大于20%为佳,大于25%更好,最次不能低于15%,低于15%意味着成长性不足。

看单纯的数字,大家或许找不到感觉。给大家来个直观的说明,净资产收益率达到25%-30%,意味着这家公司3年的时间就可以赚回一个当前的自己,你说厉害不厉害?

大家可以去看看A股中那些知名大牛股,净资产收益率数值都非常出色。如茅台长年在25%以上,海天味业接近30%,就连重资产型的美的集团都长年保持在20%以上。

我从来不在ROE低于15%的公司上做长线投资,根本原因主就是要保证所选标的的成长性。公司的成长性高,市场给它的估值溢价就高,就越容易成为长线大牛股。

公司成长性取决于行业发展状况、公司基本面、经济运行情况,判断上市公司成长性主要通过分析财务数据来评估。成长性优秀的公司,至少三项财务数据要达标:

1.营业收入长年保持高增长。营业收入反映公司市场规模增长状况,增速越高,说明公司成长的越快。年均增速大于15%为佳,大于20%更好,长年低于10%成长性就非常一般了。

2.净利润长年保持高增长。净利润反映公司创造利润的能力,年均增速大于15%为佳,大于20%更好,长年低于10%成长性就非常一般了。

部分公司营业收入数据表现很好,但净利润增速却非常一般,增收不增利,说明公司赚的钱被消耗了。

导致营业利润被蚕食的原因有多种因素,比如:原材料涨价,压低了毛利率;推广费用、研发费用、财务费用增涨过快,消耗了营业利润;投资扩产、增加设备、增加业务人员等,占用了营业利润;市场竞争激烈,打价格战,压低了利润;经济不景气,降价销售,影响了营业利润等。

公司成长的期,为抢占市场份额、扩大投资生产规模、加大研发投入,出现增收不增利属于正常的;进入成熟发展期后,还是长年增收不增利,那就不是好现象,说明公司的成本控制能力太差。

不管是何原因,净利润数据长年太差都不是好事。净利润数据差说明公司创造现金流的能力弱。现金流对于企业来讲,就如同血液对于人那么重要。失去现金流,企业就容易陷入经营危机。尤其是债台高筑的公司,一旦现金流出现大问题,会有破产倒闭的危险。

3.净资产收益率长年保持高增长。净资产收益率即ROE,是最能反映公司成长性的财务指标,体现的是公司创造资产价值的能力,大于20%为佳,大于25%更好,最次不能低于15%,低于15%意味着成长性不足。

看单纯的数字,大家或许找不到感觉。给大家来个直观的说明,净资产收益率达到25%-30%,意味着这家公司3年的时间就可以赚回一个当前的自己,你说厉害不厉害?

大家可以去看看A股中那些知名大牛股,净资产收益率数值都非常出色。如茅台长年在25%以上,海天味业接近30%,就连重资产型的美的集团都长年保持在20%以上。

我从来不在ROE低于15%的公司上做长线投资,根本原因主就是要保证所选标的的成长性。公司的成长性高,市场给它的估值溢价就高,就越容易成为长线大牛股。

三、如何判断股价是否低估

判断股价是否低估是非常专业的事情,再加上市场的非理性,明明估值已经非常低,可股价却跌跌不休。如果估值定位错误,就会误判形势,产生非常严重的后果。

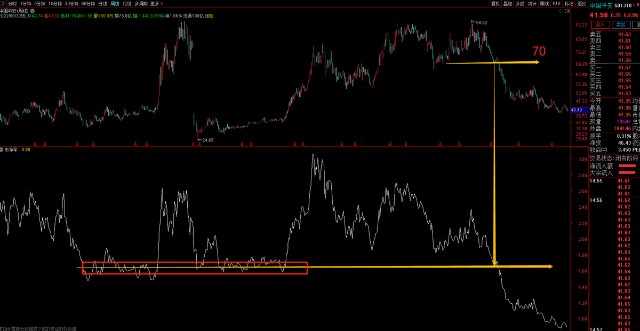

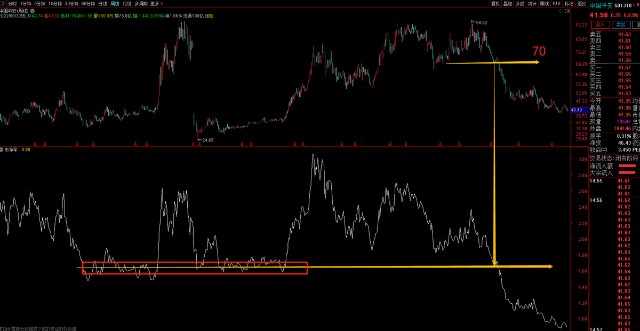

去年众多名博大V们高呼“珍惜70元的平安”,最根本原因就是估值定位错误导致的。看图有真相!

从历史市盈率来看,2021年中国平安70元时,对应的市盈率处于10多年来的大底部。

从历史市净率来看,当时中国平安70元时,对应的市净率也是处于历史大底部区。

从历史走势来看,市盈率、市净率跌到大底部区就是入场布局的最佳时机,因为前面每当二者到达底部区后,股价也基本上调整到位了,后面都会大涨。这次又到了大底部区,于是大V名博们就像发现了新大陆一样激动,振臂高呼“请珍惜70元的平安”,结果一路珍惜到40元。这是典型的经验教条主义,不知与时俱进,不会用发展的眼光看问题,不会辩证的看待估值高低。

为什么中国平安跌到了历史估值底线还要继续大跌?是市场的价值定位功能失灵了吗?不是市场的价值定位功能失灵了,而是中国平安的基本面发生了巨大变化,遭遇了发展瓶颈,难以保持以往的高增长,影响了市场对它的价值认可度。基本面都发生了巨大变化,你却不知灵活变通,还拿以往的估值底线作为参考,死搬教条,能行吗?不套你套谁?

判断上市公司估值高低有很多种方法,市盈率、市净率、市销率、现金流贴现法、净资产收益率法等,各有优缺点。虽然方法很多,但几乎没有任何一种方法,可以保证通过估值分析能准确得出股价调整的最低点。

哪怕是巴菲特、查理。芒格和段永平这等价值投资大师也做不到。否则,芒格也不会一路抄底阿里巴巴浮亏超50%,段永平也不会在腾讯420元左右时就开始抄底一路抄到200多元。

因为,他们也判断不出到底跌到哪里才是最低点。看好的优秀公司连续大跌之后,感觉估值不高了,就开始着手布局。人家做的是大长线,加上资金雄厚,后市就算继续大跌,有足够的资金补仓,完全可以越跌越买。但这种方法并不适合普通投资者,越跌越买,就会越套越深,如果买的位置高,可能要数年才能解套。

股价低估与股价见底跌完全是两个概念,千万不要拿低估当见底。参照历史可以很容易判断股价是否处于估值低位,但股价跌到估值低位并一定就此止跌,甚至还会继续大跌。如中国平安70元时估值已经跌到10多年的估值大底部,可股价一路狂跌到40元。因为股价跌到何处是真正的低点,不只受估值影响,更受大势环境、市场情绪、大盘走势的影响。

判断股价是否低估是非常专业的事情,再加上市场的非理性,明明估值已经非常低,可股价却跌跌不休。如果估值定位错误,就会误判形势,产生非常严重的后果。

去年众多名博大V们高呼“珍惜70元的平安”,最根本原因就是估值定位错误导致的。看图有真相!

从历史市盈率来看,2021年中国平安70元时,对应的市盈率处于10多年来的大底部。

从历史市净率来看,当时中国平安70元时,对应的市净率也是处于历史大底部区。

从历史走势来看,市盈率、市净率跌到大底部区就是入场布局的最佳时机,因为前面每当二者到达底部区后,股价也基本上调整到位了,后面都会大涨。这次又到了大底部区,于是大V名博们就像发现了新大陆一样激动,振臂高呼“请珍惜70元的平安”,结果一路珍惜到40元。这是典型的经验教条主义,不知与时俱进,不会用发展的眼光看问题,不会辩证的看待估值高低。

为什么中国平安跌到了历史估值底线还要继续大跌?是市场的价值定位功能失灵了吗?不是市场的价值定位功能失灵了,而是中国平安的基本面发生了巨大变化,遭遇了发展瓶颈,难以保持以往的高增长,影响了市场对它的价值认可度。基本面都发生了巨大变化,你却不知灵活变通,还拿以往的估值底线作为参考,死搬教条,能行吗?不套你套谁?

判断上市公司估值高低有很多种方法,市盈率、市净率、市销率、现金流贴现法、净资产收益率法等,各有优缺点。虽然方法很多,但几乎没有任何一种方法,可以保证通过估值分析能准确得出股价调整的最低点。

哪怕是巴菲特、查理。芒格和段永平这等价值投资大师也做不到。否则,芒格也不会一路抄底阿里巴巴浮亏超50%,段永平也不会在腾讯420元左右时就开始抄底一路抄到200多元。

因为,他们也判断不出到底跌到哪里才是最低点。看好的优秀公司连续大跌之后,感觉估值不高了,就开始着手布局。人家做的是大长线,加上资金雄厚,后市就算继续大跌,有足够的资金补仓,完全可以越跌越买。但这种方法并不适合普通投资者,越跌越买,就会越套越深,如果买的位置高,可能要数年才能解套。

股价低估与股价见底跌完全是两个概念,千万不要拿低估当见底。参照历史可以很容易判断股价是否处于估值低位,但股价跌到估值低位并一定就此止跌,甚至还会继续大跌。如中国平安70元时估值已经跌到10多年的估值大底部,可股价一路狂跌到40元。因为股价跌到何处是真正的低点,不只受估值影响,更受大势环境、市场情绪、大盘走势的影响。

四、如何确定投资布局策略

“价值、低估、高成长”是价值投资最重要的三大要素,缺一不可。价值与低估决定投资安全性,高成长影响收益上限。好公司必须要有好价格,才能重仓入局。否则,宁愿看戏!长线投资大白马股一定要遵循牢记以下几点:

1.永远不要在暴炒之后重仓入局。再好的白马股炒出了巨大泡沫后,照样会大跌,哪怕是A股中最“头铁”的茅台、片仔簧这两家公司也不例外。

2.永远不要在股价暴涨之后做长线持有。机会是跌出来的,风险是涨出来的。股价暴涨之后本身就是风险,投资性价比锐减,这时长线持有面临着利润的大幅回撤,甚至由赚到亏。

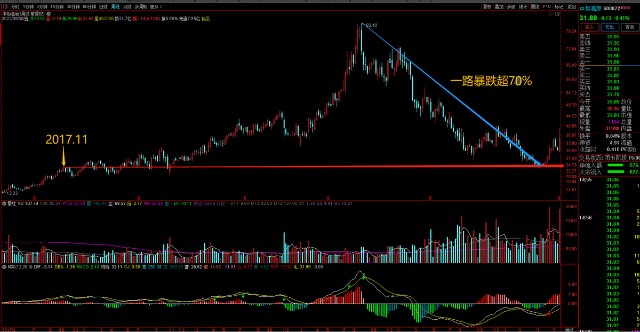

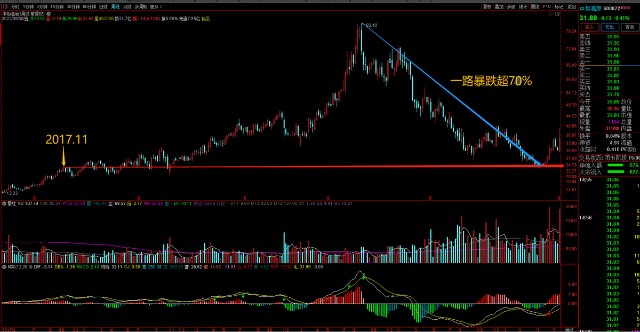

中炬高新

如中炬高新一波调整大跌超70%,直接跌回到4年前。暴涨之后不知锁定利润,4年半的持有到最后最竹篮子打水一场空,这得多郁闷。

3.永远不要在暴炒见顶后、股价腰斩前重仓入局,越跌越买。新手死在追涨上,老手死在抄底上。老手知道机会是跌出来的,但很多人分不清跌到何处才是真正的机会,股价从大高位跌到半山腰那不一定是机会,多半是陷阱,过早的冲进去,仍是做炮灰。

4.永远不要脱离大势、抛开牛熊,谈价值投资、做长线持有。良好的大势环境是孕育牛股的温床,极少有股票能够扛得住熊市的暴跌,白马股也不例外,即使有逆势的表现,但大多只是暂时的。

5.投资白马股最稳妥的建仓布局策略是结合大盘估值底分批入仓。大盘见底,市场系统性风险消除,这为白马股投资加上一道天然的保险。随着市场由熊转牛,白马股的春天就会到来,成为资金争相抢筹的对象,股价被不断推高。

6.永远不要和股票谈感情,暴涨过后要想着锁定利润。巴菲特式的价值投资方式并不适合A股,美股是长牛市,A股则是“猴市”,上窜下跳、大起大落,长线持有不动面临的不确定性太多,来回坐过山车还是好点的结果,万一遇到了财务造假、业绩变脸,那就是一场灾难。在大涨暴赚之后,要想着锁定利润,就算特别看好公司的长期投资价值,至少也应锁定一部分利润,拿出一部分仓位反复做大波段,降低持仓成本,持有0成本的筹码,那才是真正的安全。

“价值、低估、高成长”是价值投资最重要的三大要素,缺一不可。价值与低估决定投资安全性,高成长影响收益上限。好公司必须要有好价格,才能重仓入局。否则,宁愿看戏!长线投资大白马股一定要遵循牢记以下几点:

1.永远不要在暴炒之后重仓入局。再好的白马股炒出了巨大泡沫后,照样会大跌,哪怕是A股中最“头铁”的茅台、片仔簧这两家公司也不例外。

2.永远不要在股价暴涨之后做长线持有。机会是跌出来的,风险是涨出来的。股价暴涨之后本身就是风险,投资性价比锐减,这时长线持有面临着利润的大幅回撤,甚至由赚到亏。

中炬高新

如中炬高新一波调整大跌超70%,直接跌回到4年前。暴涨之后不知锁定利润,4年半的持有到最后最竹篮子打水一场空,这得多郁闷。

3.永远不要在暴炒见顶后、股价腰斩前重仓入局,越跌越买。新手死在追涨上,老手死在抄底上。老手知道机会是跌出来的,但很多人分不清跌到何处才是真正的机会,股价从大高位跌到半山腰那不一定是机会,多半是陷阱,过早的冲进去,仍是做炮灰。

4.永远不要脱离大势、抛开牛熊,谈价值投资、做长线持有。良好的大势环境是孕育牛股的温床,极少有股票能够扛得住熊市的暴跌,白马股也不例外,即使有逆势的表现,但大多只是暂时的。

5.投资白马股最稳妥的建仓布局策略是结合大盘估值底分批入仓。大盘见底,市场系统性风险消除,这为白马股投资加上一道天然的保险。随着市场由熊转牛,白马股的春天就会到来,成为资金争相抢筹的对象,股价被不断推高。

6.永远不要和股票谈感情,暴涨过后要想着锁定利润。巴菲特式的价值投资方式并不适合A股,美股是长牛市,A股则是“猴市”,上窜下跳、大起大落,长线持有不动面临的不确定性太多,来回坐过山车还是好点的结果,万一遇到了财务造假、业绩变脸,那就是一场灾难。在大涨暴赚之后,要想着锁定利润,就算特别看好公司的长期投资价值,至少也应锁定一部分利润,拿出一部分仓位反复做大波段,降低持仓成本,持有0成本的筹码,那才是真正的安全。